收藏 中国有望成为商业地产全球第二大投资目标国家

- 发布时间:08-24 09:14

戴德梁行最新发布的《2016-2017中国商业地产大宗交易市场报告》显示,从全球资本来看,2017年可用新资金预计将达到4350亿美元,虽较去年的最高纪录减少2%,但仍为有史以来第二高。面对又一波大量资金的涌入,中国预计成为继美国之后第二大投资目标国家。

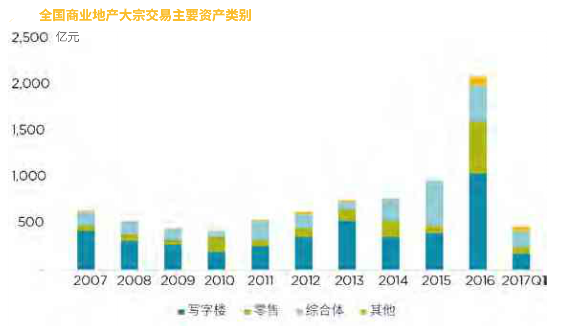

中国商业地产投资于2016年创历史新高,大宗交易金额高达2,094亿元,较2015年翻了一倍。尽管2017年一季度记录的交易额仅为500亿人民币,但是不少大型资产交易正在进行中,预计交易额会在第二,三季度飙升,2017年全年交易总额有望突破新纪录。

写字楼和零售物业组合受投资者青睐

按资产类别来看,写字楼仍为最受欢迎的资产类别,占到2016全年总投资额的一半,略高于2015年42%的占比。对于零售物业的投资在2016年增长尤为显着,占到交易总额的27%(560亿),

为2010年来最高占比。由于写字楼资产的激烈竞争使得其收益率不断压缩,许多投资者把目光转向零售物业。其中一部分投资者计划通过物业提升或租户调整而取得更高的租金,另一部分则打算将其收购的零售物业改造成写字楼或综合体以实现更高的回报。在综合体项目的收购中,写字楼和零售物业的组合占到了九成以上。有一定零售体量的写字楼通常可以达到较高的入住率或租金增长,写字楼内的员工也可为其零售区域于工作日带来较为稳定的客流量,两者的相辅相成使该类物业受到投资者的青睐。

内资买家占比九成创近十年新高

内资买家占到2016年全年商业地产大宗交易总额九成,为10年来最高占比。内资企业以其资金雄厚,审批较快等优势大举涉足中国超一线城市。在上海,以险资为主的内资机构资本十分活跃,在内资投资总额的占比接近六成。

在利率仍保持较低水平以及股市持续低迷的状态下,险资的资产配置压力不断加大,而商业地产尤其是位于一线城市的优质物业成为各大险资互相争夺的对象。港资和新资在中国商业地产外资投资商中仍占主导地位,而欧美资本在华投资普遍较保守或者倾向于短期投资,并对新兴市场或风险较高的资产接受度相对较低。

可增值型或机会型资产将成市场新宠

近年来,由于租金增长放缓而资本价值增长超速,中国商业地产收益率受到压缩。尤其在北上广深一线城市,由于对优质物业竞争激烈,甲级写字楼价格于2016年在四市平均上涨近10%,而租金仅平均增长1%,使四市平均毛收益率由2015年底的5.3%降至4.9%。未来,在庞大供应量的压力下,预计租金增长仍保持缓慢,收益率预计或将继续下滑。因此,更多投资商把目光转移至对资产价值的提升,可增值型或机会型资产也越来越受欢迎。除此之外,尽管写字楼物业将继续受到追捧,越来越多的投资者将放宽目光以寻求更高回报率的资产。除了近年来因电子商务行业的崛起而迅速发展的物流仓储业,数据中心,养老产业,学生宿舍,旅游地产等"新兴资产"也将受到更大关注。